Data Analytics Dashboard วิเคราะห์กลุ่มประเทศความร่วมมืออ่าวอาหรับคือตลาดใหม่สินค้าไทย “รถยนต์ อุปกรณ์และส่วนประกอบ” และ “ยางยานพาหนะ” เป็นสินค้าดาวเด่นในตลาดกลุ่มนี้ ขณะที่ “คอมพิวเตอร์ อุปกรณ์และส่วนประกอบ” และ “เครื่องประดับแท้” เป็นสินค้าศักยภาพ พร้อมชี้ช่องเปิดตลาด “ไก่” และ “ข้าว” ซึ่งเป็นสินค้าที่มีความต้องการสูง แต่ไทยเข้าถึงตลาดได้น้อย

นายพูนพงษ์ นัยนาภากรณ์ ผู้อำนวยการสำนักงานนโยบายและยุทธศาสตร์การค้า (สนค.) กระทรวงพาณิชย์ เปิดเผยว่า สนค. ได้วิเคราะห์ตลาดกลุ่มประเทศความร่วมมืออ่าวอาหรับ 6 ประเทศ ได้แก่ ซาอุดีอาระเบีย คูเวต โอมาน สหรัฐอาหรับเอมิเรตส์ กาตาร์ และบาห์เรน เพื่อหาโอกาสสำหรับการเปิดตลาดใหม่เพิ่มเติมตามนโยบายของกระทรวงพาณิชย์ โดยเน้นตลาดใหม่ที่มีกำลังซื้อสูง แต่ยังมีมูลค่าการค้ากับไทยไม่มากนัก จึงเป็นโอกาสสำหรับผู้ส่งออกไทยที่จะหาโอกาสขยายการค้าในตลาดใหม่

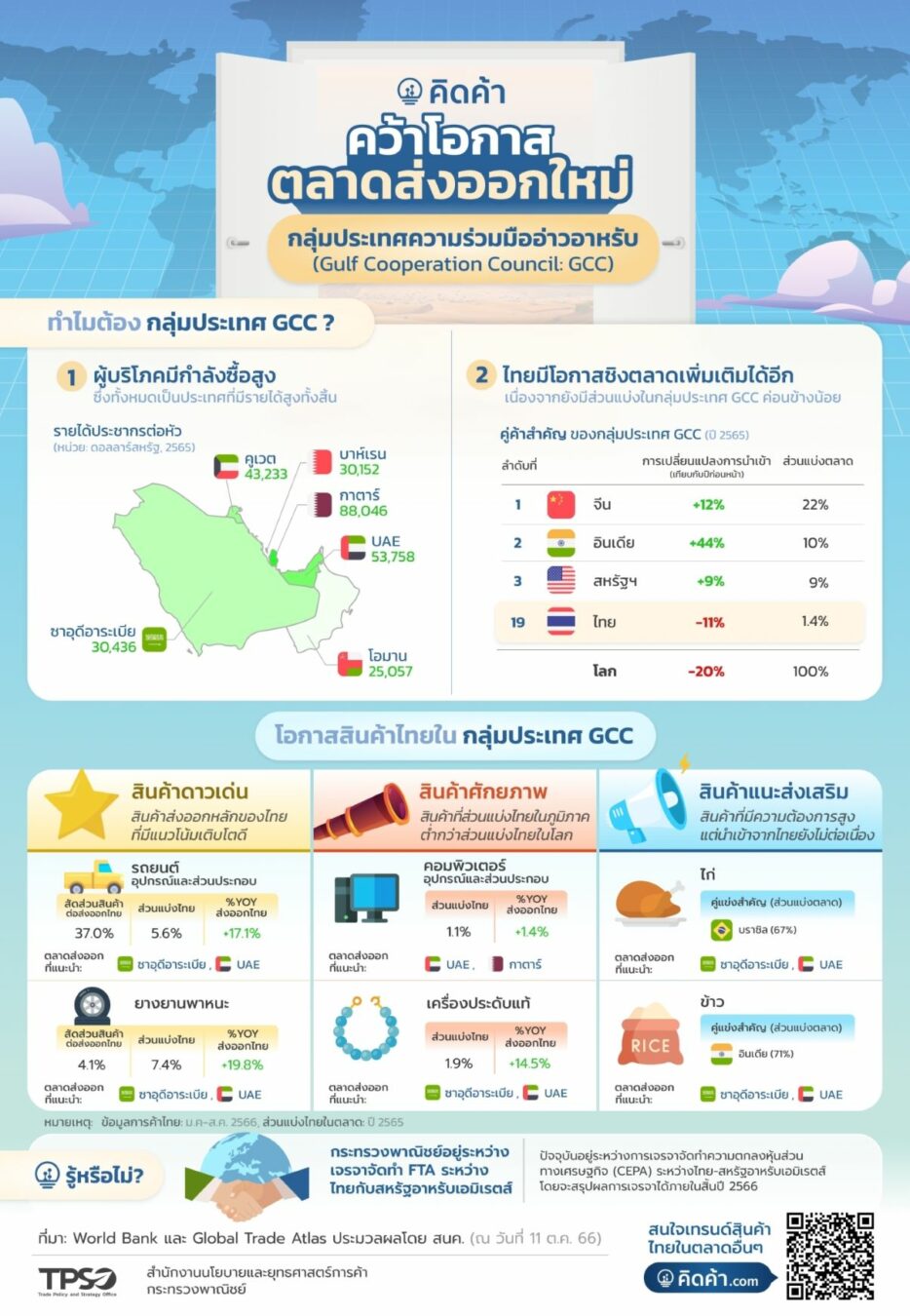

สนค. พบว่ากลุ่มประเทศความร่วมมืออ่าวอาหรับ (Gulf Cooperation Council : GCC) ถือเป็นกลุ่มที่มีความสำคัญต่อเศรษฐกิจของภูมิภาคตะวันออกลาง มูลค่า GDP ของกลุ่มประเทศ GCC คิดเป็นสัดส่วนร้อยละ 46.7 ของ GDP รวมของภูมิภาคตะวันออกกลาง รวมถึงทุกประเทศมีรายได้ต่อหัวเฉลี่ยสูงกว่าไทย โดยในปี 2565 กาตาร์ เป็นประเทศที่มีรายได้ต่อหัวสูงที่สุดในกลุ่มประเทศ GCC อยู่ที่ 88,046 ดอลลาร์สหรัฐ สูงกว่าไทยถึง 12.7 เท่า และมีจำนวนประชากรรวม 58.9 ล้านคน ใกล้เคียงจำนวนประชากรของไทย โดยซาอุดีอาระเบียเป็นประเทศมีประชากรมากที่สุดในกลุ่มประเทศ GCC คิดเป็นร้อยละ 61 ของประชากรทั้งหมดในกลุ่มประเทศ GCC สำหรับการค้าระหว่างประเทศ แหล่งนำเข้าสำคัญของกลุ่มประเทศ GCC 3 ลำดับแรก คือ จีน อินเดีย และสหรัฐฯ โดยไทยเป็นแหล่งนำเข้าลำดับที่ 19 คิดเป็นร้อยละ 1.4 ของมูลค่าการนำเข้าทั้งหมด

แม้ว่าปัจจุบันไทยส่งออกไปยังตลาดกลุ่มประเทศความร่วมมืออ่าวอาหรับได้ไม่มาก แต่สินค้าไทยยังมีโอกาสเข้าถึงตลาดกลุ่มประเทศความร่วมมืออ่าวอาหรับได้อีก จากข้อมูลการส่งออกของไทย 8 เดือนแรกของปี 2566 (ม.ค-ส.ค.) ไปยังกลุ่มประเทศ GCC มีมูลค่ารวม 4,588 ล้านดอลลาร์สหรัฐ ขยายตัวร้อยละ 4.2 เทียบกับช่วงเดียวกันของปีก่อนหน้า ซึ่งคิดเป็นร้อยละ 2.4 ของมูลค่าส่งออกทั้งหมดจากไทยไปโลก โดยตลาดส่งออกหลัก ได้แก่ สหรัฐอาหรับเอมิเรตส์ และซาอุดีอาระเบีย ซึ่งมีสัดส่วนการส่งออกของไทยไปยังกลุ่มประเทศ GCC ร้อยละ 44.6 และ 37.3 ตามลำดับ (ตลาดส่งออกรองลงมา คือ คูเวต โอมาน กาตาร์ และบาห์เรน ตามลำดับ) โดยมีสินค้าส่งออกหลัก เช่น รถยนต์ อุปกรณ์และส่วนประกอบ ไฟเบอร์บอร์ด เครื่องปรับอากาศและส่วนประกอบ เป็นต้น สำหรับในระยะต่อไป สนค. มองว่าไทยมีสินค้าศักยภาพหลายรายการที่มีโอกาสเจาะตลาดในกลุ่มประเทศความร่วมมืออ่าวอาหรับได้เพิ่มเติม โดยสินค้าที่มีศักยภาพในการส่งออกเพิ่มเติม แบ่งเป็น 3 กลุ่ม ได้แก่ สินค้าดาวเด่น สินค้าศักยภาพ และสินค้าแนะส่งเสริม โดยมีรายละเอียด ดังนี้

•สินค้าดาวเด่น เป็นสินค้าส่งออกหลักของไทยในกลุ่มประเทศ GCC ที่มีแนวโน้มเติบโตดี สะท้อนว่าตลาดยังมีความต้องการ โดยใน 8 เดือนแรกของปี 2566 (ม.ค.-ส.ค.) ประเทศไทยส่งออก “รถยนต์ อุปกรณ์และส่วนประกอบ” สัดส่วนร้อยละ 37 ของสินค้าส่งออกไทยไปกลุ่มประเทศ GCC ทั้งหมด ขยายตัวสูงถึงร้อยละ 17.1 เทียบกับช่วงเดียวกันของปีก่อนหน้า และส่งออก “ยางยานพาหนะ” สัดส่วนร้อยละ 4.1 ขยายตัวร้อยละ 19.8 เทียบกับช่วงเดียวกันของปีก่อนหน้า โดยในปี 2565 ไทยครองส่วนแบ่งตลาด “รถยนต์ อุปกรณ์และส่วนประกอบ” ในตลาดกลุ่มประเทศ GCC อยู่ที่ร้อยละ 5.6 และ “ยางยานพาหนะ” ที่ร้อยละ 7.4 ซึ่ง สนค. มองว่าสินค้าดังกล่าวยังมีโอกาสขยายการส่งออกและขยายส่วนแบ่งตลาดได้อีก

•สินค้าศักยภาพ เป็นสินค้าที่ไทยมีศักยภาพ แต่มีส่วนแบ่งของไทยในตลาดกลุ่มประเทศ GCC ต่ำกว่าส่วนแบ่งของไทยในตลาดโลก ได้แก่ “เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบ” ซึ่งในปี 2565 ไทยครองส่วนแบ่งในตลาดกลุ่มประเทศ GCC อยู่ที่ร้อยละ 1.1 เปรียบเทียบกับส่วนแบ่งของไทยในตลาดโลกที่ร้อยละ 4.3 ขณะที่การส่งออกใน ช่วง 8 เดือนแรก ของปี 2566 (ม.ค-ส.ค.) ขยายตัวที่ร้อยละ 1.4 เทียบกับช่วงเดียวกันของปีก่อนหน้า และ “เครื่องประดับแท้” ซึ่งไทยครองส่วนแบ่งในตลาดกลุ่มประเทศ GCC อยู่ที่ร้อยละ 1.9 เปรียบเทียบกับส่วนแบ่งของไทยในตลาดโลกที่ร้อยละ 5.0 ขณะที่การส่งออกในช่วง 8 เดือนแรก ของปี 2566 (ม.ค-ส.ค.) เพิ่มขึ้นร้อยละ 14.5 เทียบกับช่วงเดียวกันของปีก่อนหน้า

•สินค้าแนะส่งเสริม เป็นสินค้าที่ตลาดมีความต้องการ แต่กลุ่มประเทศ GCC ยังนำเข้าจากไทย ค่อนข้างน้อย หรือมูลค่าการนำเข้าจากไทยมีไม่ต่อเนื่อง จึงเป็นสินค้าไทยที่แนะนำให้เข้าไปเปิดตลาดใหม่ ได้แก่ “ไก่” และ “ข้าว” อย่างไรก็ดี การเข้าสู่ตลาดใหม่ในสินค้าดังกล่าวเป็นเรื่องที่ท้าทายทั้งจากคู่แข่งทางการค้าเดิม ที่มีส่วนแบ่งตลาดค่อนข้างสูง และมาตรฐานสินค้าและกฎระเบียบในกลุ่มประเทศที่ค่อนข้างสูงกว่ากลุ่มประเทศอื่น

“ตลาดกลุ่มประเทศความร่วมมืออ่าวอาหรับเป็นตลาดที่น่าจับตามอง แต่ไทยยังมีการค้ากับประเทศเหล่านี้ค่อนข้างน้อย จึงยังมีโอกาสเข้าสู่ตลาดนี้ได้อีกมาก นอกจากนี้ ไทยมีสินค้าที่มีศักยภาพหลายรายการที่สามารถเข้าไปเจาะตลาดกลุ่มนี้เพิ่มเติม จากการวิเคราะห์ด้วย Data Analytics Dashboard แม้ปัจจุบัน ไทยจะส่งออกสินค้าอุตสาหกรรมไปยังกลุ่มประเทศ GCC เป็นหลัก (มากกว่าร้อยละ 88 ของมูลค่าการส่งออกจากไทยไป) แต่จะเห็นได้ว่าไทยมีศักยภาพที่เจาะตลาดสินค้าเกษตรและอาหารด้วย โดยเฉพาะสินค้าไก่และข้าว ซึ่งการวิเคราะห์โอกาสทางการค้า ช่วยให้ผู้ส่งออกไทยมองเห็นศักยภาพและโอกาสของตลาดใหม่ๆ ได้ชัดเจนขึ้น ปัจจุบันกระทรวงพาณิชย์อยู่ระหว่างการเจรจาจัดทำความตกลงการค้าเสรี (FTA) ไทยกับสหรัฐอาหรับเอมิเรตส์ ซึ่งเป็นคู่ค้าสำคัญในกลุ่มประเทศ GCC โดยคาดว่าจะสรุปผลการเจรจาได้ภายในปี 2566 นอกจากนี้ ความสัมพันธ์ทางการค้าระหว่างไทยกับซาอุดีอาระเบียที่ดีขึ้นอย่างมากจากการฟื้นฟูความสัมพันธ์ระหว่างกัน อีกทั้ง กระทรวงพาณิชย์มีแผนที่จะเจรจา FTA ระหว่างไทยกับกลุ่มประเทศ GCC ในอนาคต จะช่วยขยายโอกาสในการส่งออกสินค้าไทยในภูมิภาคนี้มากยิ่งขึ้น” นายพูนพงษ์กล่าว

สนค. ได้พัฒนาเว็บไซต์ “คิดค้า.com” เพื่อเป็นศูนย์รวมข้อมูลเศรษฐกิจการค้าเชิงลึกที่สำคัญของประเทศ ประกอบด้วยข้อมูลเชิงลึกรายสินค้าและธุรกิจบริการสำคัญ รวมทั้งมิติการค้าทั้งระหว่างประเทศและภายในประเทศ เพื่อเป็นเครื่องมือในการวิเคราะห์ติดตามสถานการณ์การค้าได้อย่างเจาะลึกและทันต่อสถานการณ์การค้าในปัจจุบันที่เปลี่ยนแปลงอย่างรวดเร็ว โดยใช้แนวคิด Big Data Analytics วิเคราะห์และประมวลผลหลายมิติ หลากมุมมอง โดย “คิดค้า.com” มี Data Analytics Dashboard เผยแพร่แล้วรวม 4 หัวข้อ ได้แก่ ข้อมูลเชิงลึกด้านสินค้าเกษตร (Agriculture Dashboard) ข้อมูลเชิงลึกด้านเศรษฐกิจระดับจังหวัด (Province Dashboard) ข้อมูลเชิงลึกด้านการค้าระหว่างประเทศ (Global Demand Dashboard) และข้อมูลเชิงลึกด้านธุรกิจบริการ (Services Dashboard) โดยผู้ที่ต้องการข้อมูลเพิ่มเติม และสนใจข้อมูลแนวโน้มสินค้าไทยในตลาดอื่น ๆ สามารถเข้าไปดูได้ที่เว็บไซต์ คิดค้า.com หรือเพจเฟซบุ๊กสำนักงานนโยบายและยุทธศาสตร์การค้า